代襲相続とは?相続人の範囲・相続分の割合などを解説

相続人が何らかの原因によって相続権を失った場合、相続人の子が代わりに相続権を取得する場合があります。

これを「代襲相続」といいます。

代襲相続に関する法律上のルールはやや込み入っています。

この記事では、代襲相続の原因・代襲相続人の範囲など、代襲相続が相続に与える影響をわかりやすく解説します。

1.代襲相続とは?

代襲相続とは、死亡したり、相続権を失ったりした相続人の子が代わりに遺産を相続することをいいます。

相続人の子は、相続人が被相続人の遺産を相続していれば、次の相続で財産を得られるという合理的な期待を持っていると考えられます。

この期待を保護するため、死亡したり、相続権を失ったりした相続人の子に一定の財産を与えることが、代襲相続を認めることの主な目的です。

2.代襲相続が起こる原因は?

代襲相続は、どのような場合に発生するのでしょうか。

民法上のルールに沿って、代襲相続の発生原因を解説します。

(1) 代襲相続の3つの原因

代襲相続の発生原因は、相続人の「死亡」「相続欠格事由」「廃除」の3つです(民法887条2項)。

ア 相続人よりも先に相続人が死亡した

1つ目の代襲相続事由は、被相続人よりも先に相続人が死亡したことです。

なお、被相続人の死亡後、相続に関する処理の途中で相続人が死亡した場合には、代襲相続は発生せず、「数次相続」が問題となります。

[参考記事]

数次相続とは?相続分の考え方と遺産分割協議書の書き方

[参考記事]

数次相続とは?相続分の考え方と遺産分割協議書の書き方

イ 相続人が相続欠格事由に該当した

2つ目の代襲相続事由は、相続人が相続欠格事由に該当したことです。

相続欠格事由は、以下のとおりです(民法891条)。

①故意に被相続人または自身と同順位以上の推定相続人・相続人を死亡するに至らせ、または至らせようとしたために、刑に処せられたこと

②被相続人が殺害されたことを知って、これを告発せず、または告訴しなかったこと(ただし、その者に是非の弁別がないとき、または殺害者が自己の配偶者もしくは直系血族であったときを除く)

③被相続人に対して詐欺または強迫を行い、それによって、被相続人が遺言書の作成・撤回・取り消し・変更することを妨げたこと

④被相続人に対して詐欺または強迫を行い、それによって、被相続人に遺言書の作成・撤回・取り消し・変更をさせたこと

⑤被相続人の遺言書を偽造・変造・破棄・隠匿したこと

[参考記事]

相続欠格とは|欠格事由になるケース、代襲相続との関係について解説

[参考記事]

相続欠格とは|欠格事由になるケース、代襲相続との関係について解説

ウ 相続人が相続廃除を受けた

3つ目の代襲相続事由は、相続人が相続廃除を受けたことです。

相続廃除とは、遺留分を有する推定相続人に以下のいずれかの非行があった場合に、被相続人の請求により、家庭裁判所がその推定相続人の相続権を失わせることをいいます(民法892条)。

- 被相続人に対する虐待

- 被相続人に対する重大な侮辱

- その他著しい非行

被相続人による相続廃除の請求は、生前に行う場合以外に、遺言書によっても行うことができます(民法893条)。

なお相続廃除は、被相続人がいつでも家庭裁判所に対して取り消しを請求することが可能です(民法894条1項。遺言書による取り消し請求も可(同条2項))。

そのため、相続廃除の効果が相続開始まで残っており、遺言書による取り消し請求も行われなかった場合に限り、代襲相続事由に該当します。

[参考記事]

相続廃除とは?制度概要・相続欠格との違い・裁判例などを解説

[参考記事]

相続廃除とは?制度概要・相続欠格との違い・裁判例などを解説

(2) 相続放棄では代襲相続は発生しない

代襲相続の発生原因は上記で挙げた3つのみであり、それ以外の事由によっては、代襲相続は発生しません。

代襲相続の成否に関してよく問題になるのは「相続放棄」です。

相続放棄が行われた場合、上記の代襲相続事由のいずれにも該当しないので、代襲相続は発生しないことに注意しましょう。

3.代襲相続の範囲|どこまでが代襲相続人?

次に、代襲相続人になることができる人の範囲に関する民法上のルールについて、具体例を交えて解説します。

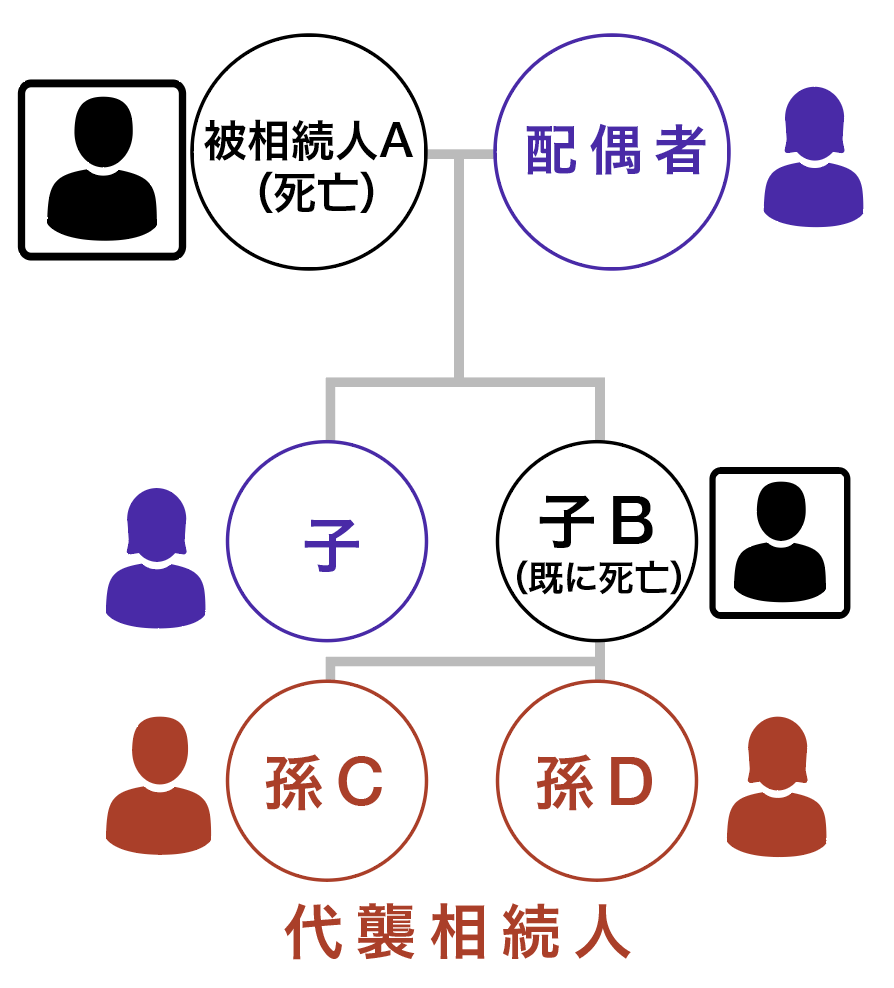

(1) 被相続人の「子または兄弟姉妹」の子(孫・甥・姪)

代襲相続のもっとも基本的なパターンは、被相続人の子が死亡し、孫が代襲相続人となる場合です(民法887条2項)。

前述のとおり、被相続人の子が被相続人よりも先に死亡している状況で発生します。

<パターン①>

・2021年2月1日に被相続人Aが死亡

・2021年2月1日時点で、Aの子Bがすでに死亡していた

・Bには2人の子(C・D(=Aの孫))がいる

→C・Dが代襲相続人となる

また、被相続人の兄弟姉妹が相続人となる場合には、その子である被相続人の甥・姪も代襲相続人になり得ます(民法889条2項)。

この場合、被相続人に子(孫,ひ孫等が代襲相続する場合も含む)と直系尊属がいずれもおらず、かつ被相続人の兄弟姉妹が、被相続人よりも先に死亡している状況で発生します。

<パターン②>

・2021年2月1日に被相続人Eが死亡

・Eには子がおらず、Eの両親など直系尊属はすでに他界

・2021年2月1日時点で、Eの弟Fがすでに死亡していた

・Fには2人の子(G・H(=Eの甥・姪))がいる

→G・Hが代襲相続人となる

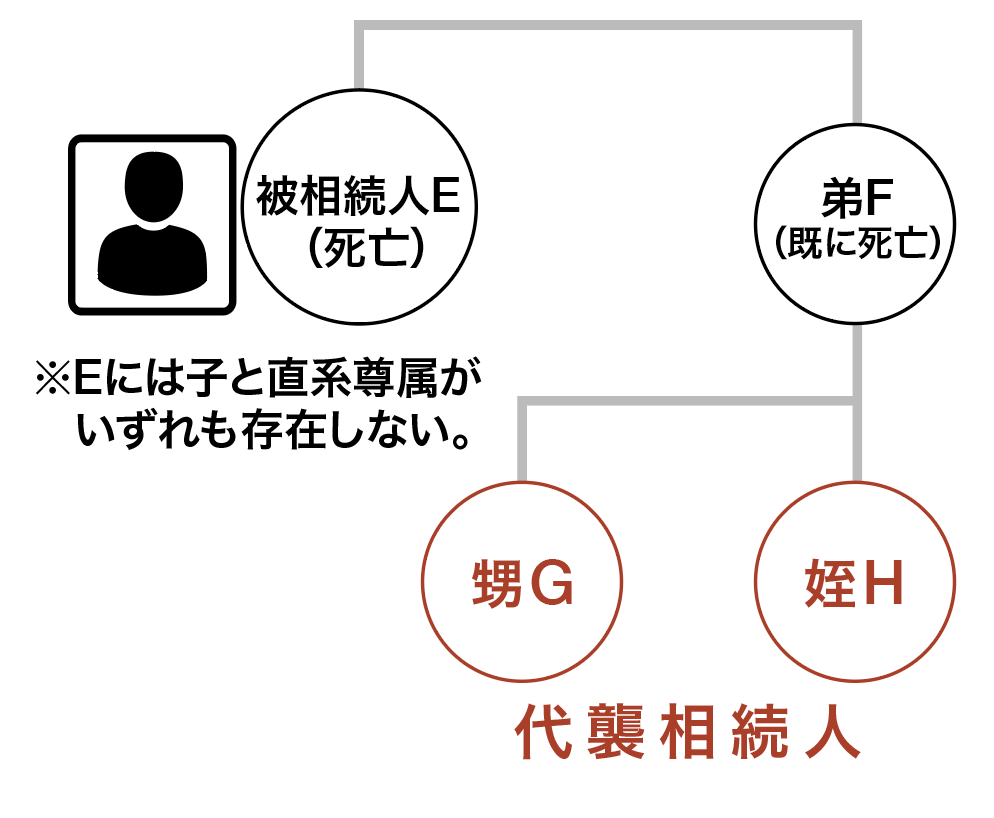

(2) ひ孫以降の再代襲相続

あまり頻繁に起こるケースではありませんが、相続開始時点で、代襲相続人である被相続人の孫も死亡していた場合、さらにその子(被相続人のひ孫)が代襲相続人となります(民法887条3項)。

これを「再代襲相続」といいます。

<パターン③>

・2021年2月1日に被相続人Iが死亡

・2021年2月1日時点で、Iの子J、およびJの子K(=Iの孫)がすでに死亡していた

・Kには2人の子(L・M(=Iのひ孫))がいる

→L・Mが再代襲相続人となる

なお再代襲相続は、法律上はひ孫以降(玄孫・来孫・・・)についても認められます。

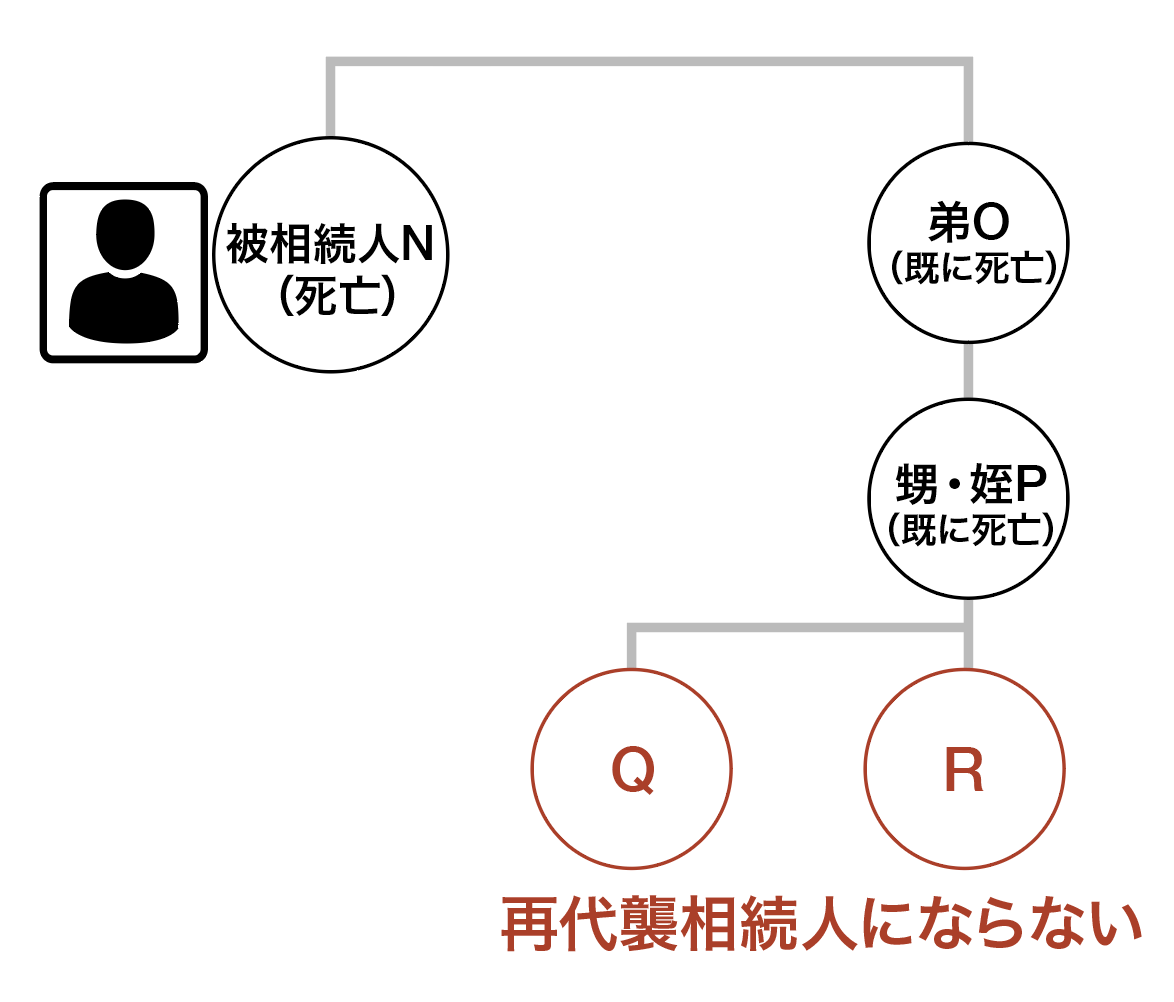

(3) 甥・姪の子による再代襲相続は不可

再代襲相続は、被相続人のひ孫以降の直系卑属についてのみ認められており、甥・姪の子には認められていません。

<パターン④>

・2021年2月1日に被相続人Nが死亡

・Nには子がおらず、N の両親など直系尊属はすでに他界

・2021年2月1日時点で、Nの弟O、およびOの子P(=Nの甥・姪)がすでに死亡していた

・Pには2人の子(Q・R(=Nの甥・姪の子))がいる

→Q・Rは再代襲相続人にならない

(4) 被相続人の「養子の子」は代襲相続人になれる?

代襲相続人となることができるのは、被相続人の「直系卑属」に限られます(民法887条2項但し書き)。

この点との関係で、被相続人の「養子の子」が代襲相続人になることができるか、という点が問題となります。

被相続人の「養子の子」が代襲相続人になれるかどうかについては、その人が生まれたのが養子縁組の前か後かによって結論が変わります(大審院昭和7年5月11日判決参照)。

養子縁組の前に生まれた「養子の子」は、養親である被相続人とは全く血縁関係がありません。

したがってこの場合、「養子の子」は被相続人の直系卑属ではなく、代襲相続人となることはできないのです。

<パターン⑤>

・2021年2月1日に被相続人Sが死亡

・2020年2月1日に、被相続人SはTを養子として養子縁組を行った

・2021年2月1日時点でTがすでに死亡していた

・Tには、2019年2月1日に生まれた子Uがいる

→Uは代襲相続人にならない

これに対して、「養子の子」が養子縁組後に生まれた場合には、養親である被相続人と法律上の血族関係になります。

この場合は、「養子の子」は被相続人の直系卑属に該当し、代襲相続人となることができます。

<パターン⑥>

・2021年2月1日に被相続人Vが死亡

・2020年2月1日に、被相続人VはWを養子として養子縁組を行った

・2021年2月1日時点でWがすでに死亡していた

・Wには、2020年6月1日に生まれた子Xがいる

→Xは代襲相続人となる

4.代襲相続人の相続分

代襲相続が発生した場合における、代襲相続人が取得する相続分がどのように決まるかについて解説します。

(1) もともとの相続人の相続分をそのまま引き継ぐ

代襲相続人の相続分は、もともとの相続人(被代襲者)の相続分と同じです。

たとえば、相続開始前に死亡した相続人Aが4分の1の相続分をもともと有していて、Aに1人の子Bがいた場合、代襲相続人であるBの相続分は4分の1となります。

なお、代襲相続が発生しても、代襲相続人は被代襲者の相続分の範囲で相続分を取得するに過ぎないので、ほかの相続人の相続分に影響を与えることはありません。

(2) 代襲相続人が複数の場合は人数割り

被代襲者に複数の子がいた場合、代襲相続人は複数となります。

この場合、被代襲者の相続分を、複数の代襲相続人が人数割りによって取得します。

たとえば、相続開始前に死亡した相続人Cが4分の1の相続分をもともと有していて、Cに2人の子D・Eがいた場合、代襲相続人であるD・Eの相続分は8分の1ずつです。

5.代襲相続が相続税の計算に与える影響は?

代襲相続人は、相続税の計算上も法定相続人としてカウントされます。

したがって、代襲相続人が複数いる場合には、法定相続人の数が増えることになります。

相続税の計算上、法定相続人の数は、各種控除額の計算に用いられます。

そのため、複数の代襲相続人がいる場合には、被代襲者が相続人となる場合に比べて、相続税の計算上の控除額が増えます。

法定相続人の数が計算に影響する相続税の控除は、以下のとおりです。

①基礎控除

3000万円+600万円×法定相続人の数②死亡保険金の非課税限度額

500万円×法定相続人の数③死亡退職金の非課税限度額

500万円×法定相続人の数

代襲相続が発生した場合における相続税の計算については、正確を期すため、専門家にご相談ください。

6.まとめ

代襲相続が発生すると、年少の人やほかの相続人とは疎遠な人が代襲相続人となるケースが多く、遺産分割協議が円滑に進まなかったり、公平な遺産分割が行われなかったりするおそれがあります。

したがって、通常の相続よりもトラブルが発生する可能性が高いため、遺産分割協議を行う前に弁護士にご相談いただくことをお勧めいたします。

泉総合法律事務所では、代襲相続人とその他の相続人の間における遺産分割協議を適切に調整し、公平・円満・迅速な遺産分割問題の解決をサポートいたします。

代襲相続に関連する遺産分割トラブルをお抱えの方は、ぜひ一度ご相談ください。