相続が発生したときに必要な手続きは様々ありますが、そのなかで重要なものの1つが相続税申告です。

相続税申告は全ての人に必要なわけではありませんが、必要な人は10ヶ月以内に申告しなければなりませんので、対象の相続で相続税申告が必要かどうかの判断は早めに行う必要があります。

また、実際に申告する場合には相続税額がいくらになるかの計算も必要になります。

この記事では、具体例を用いて相続税計算の方法と、税理士に依頼できる内容についてご紹介します。

なお、泉総合法律事務所では提携している安心できる税理士のご紹介も行っておりますので、ぜひご相談ください。

1.相続税計算全体の流れ

最初に、一般的な相続税の計算について、流れをご説明します。その後、同じ流れを具体例を使って分かりやすくご説明します。

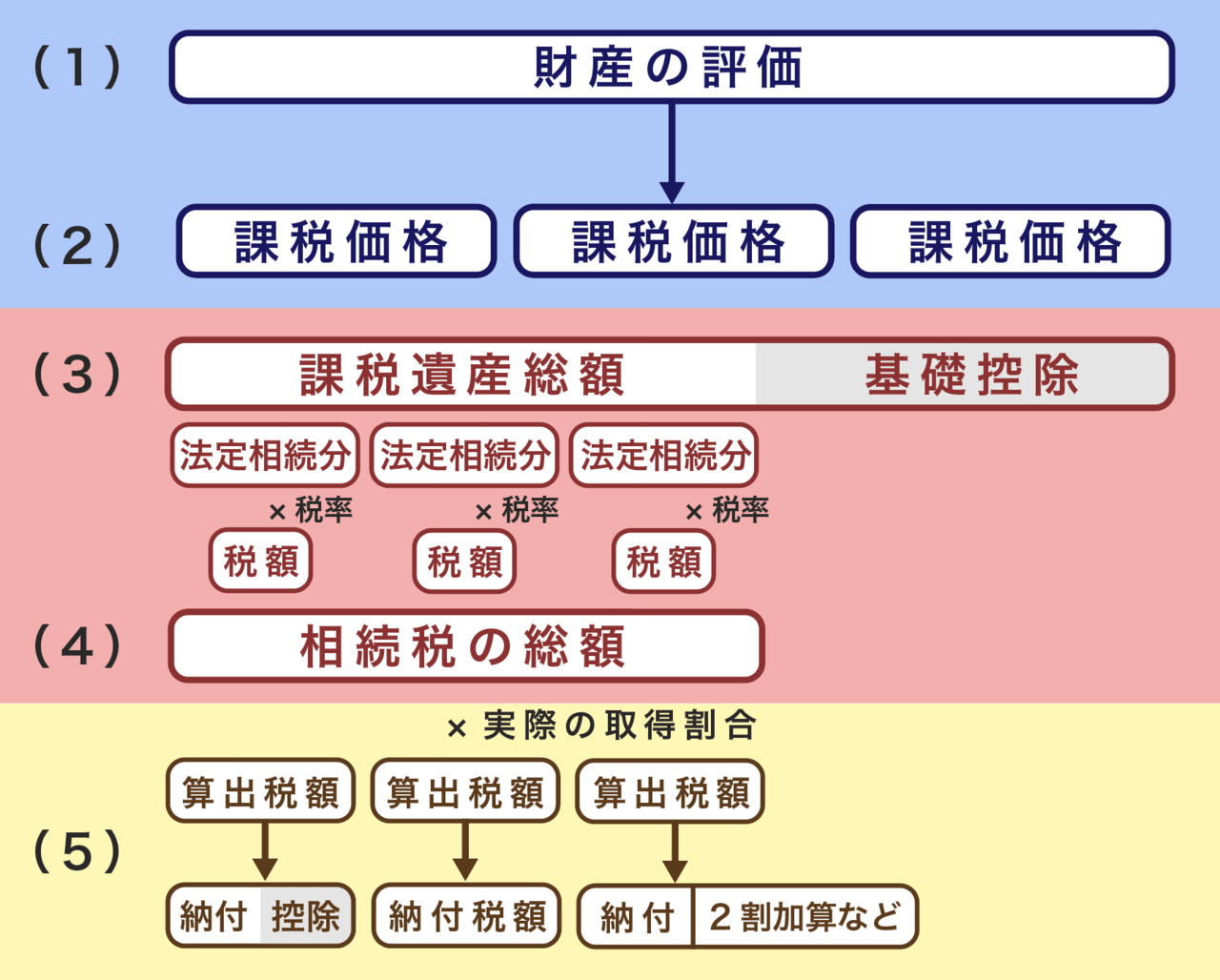

また、以下の図は、この後の見出し番号(1)~(5)に対応していますので、全体の流れを掴むのにお使いください。

(1) 最初に行うべき財産の価額評価

相続税は、財産の価値によって計算されますので、故人が残した全ての財産をそれぞれ評価していく必要があります。

そのため、最初に、代表的な財産についての価額評価方法をご説明します。

なお、相続税計算においては、この価額評価が最も難しいと言っても過言ではありませんが、税理士に依頼することで、各財産の価額評価を行ってもらえます。

また、小規模宅地の特例は相続税の節税に大変有効な制度ですが、適用の可否の見極めが一般の方には難しい制度でもあります。

相続税について税理士への依頼を検討されている方は、ぜひこの段階から相談してみましょう。

主な財産の評価方法

- 預 貯 金:残高+既経過利息-源泉所得税額

- 自 動 車:実際に市場で売買されている価額

- 生命保険金:保険金額 - 非課税額※1,2

- 退職手当金:退職手当金の金額 - 非課税額※1

- 上場株式 :相続開始日の最終価格、相続開始月、前月、前々月の最終価格の月平均額のうち最も低い価額

- 非上場株式:類似業種比準価額方式、純資産価額方式、配当還元価額方式

- 土 地 :路線価方式や倍率方式での評価額 - 小規模宅地等の特例による減額※3

- 家 屋 :固定資産税評価額 × 1.0

※1 :生命保険金及び退職手当金には、非課税枠があり次の算式により計算します。

500万円 × 法定相続人の数

※2:生命保険金は、法的には相続財産に含まれないのが原則ですが、相続税計算の場面では「みなし相続財産」として計算に含まれることが通常です。

※3:土地には評価額を大きく減額できる小規模宅地等の特例があり、条件を満たせば路線価方式や倍率方式により評価した金額から最大で80%減額することができます。

(2) 各人の課税価格を計算する

それぞれの財産の価額評価が終わったら、相続人(または受遺者)それぞれついて、課税価格を計算します。

このときの計算では、実際に取得した財産によって行います。

ここで算出する「各人の課税価格」は、最後にそれぞれの相続税納付額の計算にも利用します。

各人の課税価格 = 相続や遺贈等により取得した財産の価格 - 債務や葬式費用の金額 + 相続開始前3年以内に贈与を受けた財産の価額

(3) 課税される遺産総額の計算

ここまでで計算した「課税価格」は、そのまま相続税の対象になるわけではなく、いったん全員分の課税価格を合計したうえで、基礎控除という一定額の控除をして、課税される遺産総額を計算します。

相続税の申告は課税価格の合計額が基礎控除額以下である場合(次の計算式で課税遺産総額がマイナスになる場合)には、必要ありません。

課税遺産総額 = 各人の課税価格の合計額 - 基礎控除額(3,000万円+600万円×法定相続人の数)

(4) 相続税の総額の計算

ここからがやや複雑になってきます。読んでみて難しいと思われる場合は、少し後にある具体例を見ていただくと分かりやすいでしょう。

相続税の総額の計算は、課税遺産総額を法定相続人が法定相続分に応じて取得したものと仮定して計算します。

ここで注意すべき点は、実際にどのように分割したかや遺言とは関係なく、あくまで法定相続分に応じて取得したものとして仮定することです。

次に、各法定相続人の法定相続分で仮定した取得金額に、それぞれ相続税の税率を掛けた金額を計算し、その金額の合計額を「相続税の総額」とします。

(5) 各人の実際の納付税額の計算

先ほど算出した相続税の総額を、遺産分割協議や遺言に基づく実際の財産の取得価格の割合で按分します。

按分して計算された税額に、配偶者の税額軽減、未成年者控除、障害者控除、相次相続控除などを加味して各々の税額を計算します。

こうした様々な控除の適用は、控除の種類ごとに細かい要件があり、利用できるかどうかはそれぞれの状況によって異なります。

ここまでの計算をご自分でされた方も、控除の適用については一度税理士に相談されてみるとよいでしょう。

2.相続税計算の具体例

では、次の様な家庭で父親が亡くなった場合の相続税計算について、実際に先ほどと同じ流れで考えてみましょう。

(1) 財産と評価

前提条件

被相続人:夫(父)

相続人:妻、長男、次男残された財産及び負債の相続税評価額及び取得者

妻が取得した財産

土 地 :7,800万円 → 小規模宅地等の特例適用後 1,560万円 ※1

建 物 :3,500万円

借 入 金:3,000万円

葬式費用 :300万円長男が取得した財産

現金預金 :6,200万円次男が取得した財産

生命保険金:4,000万円 → 生命保険金の非課税適用後 2,500万円 ※2※1:土地については小規模宅地等の特例が適用できるため次の算式により計算。

7,800万円-小規模宅地等の特例6,240万円(7,800万円×80%)=1,560万円

※2:生命保険金については非課税枠が用意されているため次の算式により計算。

4,000万円-非課税金額(500万円×法定相続人3人)=2,500万円

(2) 各人の課税価格

まず、それぞれの相続人が取得した財産及び債務を合計し、各人の課税価格を計算します。

今回は借入金(債務)があり、妻が全て相続する形になっていますので、妻の計算で借入金もマイナス計算します(なお、相続税計算の場面や共同相続人間では債務の負担を決められますが、債権者との関係では、同意を得ない限りは法定相続分に応じた債務を負いますのでご注意ください)。

この各人の課税価格は、最後の最後に納税額の計算で使用します。

- 妻 1,760万円(土地1,560万円+建物3,500万円-借入金3,000万円-葬式費用300万円)

- 長男 6,200万円(現金預金6,200万円)

- 次男 2,500万円(生命保険金2,500万円)

- 計 10,460万円

(3) 課税遺産総額の計算

次に、上記の合計額から基礎控除を引いて、課税遺産総額を算出します。

各人の課税価格を合計した金額 - 基礎控除額

10,460万円 - (3,000万円 + 600万円 × 法定相続人の数3人) = 5,660万円(課税遺産総額)

(4) 相続税の総額の計算

上記で計算した課税遺産総額を、法定相続分で取得したものと仮定して相続税の総額を計算します。

- 妻 5,660万円 × 法定相続分1/2 = 2,830万円

- 長男 5,660万円 × 法定相続分1/4 = 1,415万円

- 次男 5,660万円 × 法定相続分1/4 = 1,415万円

そして、上記の各人が法定相続分で取得したものとした場合の価額に、相続税率を掛け、必要に応じて控除します。

ここで算出される金額は実際の「相続税納付額」ではない点にご注意ください。

- 妻 2,830万円 × 税率15% - 控除額50万円 = 374.5万円

- 長男 1,415万円 × 税率15% - 控除額50万円 = 162.25万円

- 次男 1,415万円 × 税率15% - 控除額50万円 = 162.25万円

相続税の総額は 374.5万円+162.25万円+162.25万円=699万円となります。

| 相続税の税率 | ||

|---|---|---|

| 法定相続分に応ずる取得価格 | 税率 | 控除額 |

| 1,000万円以下 | 10% | 0円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

(5) 各人の納税額の計算

先ほど(3)で算出した相続税の総額を、実際に各人が取得した財産の割合により各人の相続税額を計算します。

妻は配偶者の税額軽減※3が適用できるため今回のケースでは納税額は発生しません。

- 妻 699万円 × 1,760万円 / 10,460万円 = 117.61万円 → 0円

- 長男 699万円 × 6,200万円 / 10,460万円 = 414.32万円

- 次男 699万円 × 2,500万円 / 10,460万円 = 167.06万円

※3:配偶者の税額軽減

配偶者の税額軽減とは、残された配偶者の生活保障や財産形成の貢献を考慮して、配偶者の課税価格が1億6千万円または法定相続分までであれば相続税が課税されない制度です。

3.相続税の申告・納付とその後の税務調査

(1) 相続税申告・納付

ここまでで、相続税の計算についてはある程度イメージを掴んでいただけたと思います。

相続税計算は、基礎控除の数字が有名になっていますが、実際には非常に多くの計算をしていることがご理解いただけたのではないでしょうか。

今回は分かりやすくするために比較的シンプルなケースで計算例をご説明しましたが、実際には様々な特例や控除を考慮する必要があり、さらに複雑になります。

この後は、実際に相続税申告書を作成して提出し、納付することになります。

相続税申告書は第1表から第15表からなり、細かい付表も含めると50枚以上になります。

これら全ての表を用いるわけではありませんが、特に控除や特例を利用される方は記載内容が複雑になりますので、税理士に依頼したほうが安心できるでしょう。

もしご自身のケースで「相続税がかかりそう」と思われたら、一度税理士に相談されてみることをお勧めします。

価額評価や単純な計算だけでなく、控除や特例を使った適切な節税のアドバイスもしてもらえるでしょう。

(2) 税務調査の可能性も

また、場合によっては申告後の税務調査にも対応する必要があります。

相続税の税務調査率は比較的高いうえ、調査対象の85%以上が申告漏れなどを指摘されています(令和元事務年度における相続税の調査等の状況)。

相続税申告を税理士に依頼しておけば、その後の税務調査についても税理士のサポートを受けることができます。

税務署からの質問にも税理士から回答してもらえますし、実地調査に税理士が立ち会ってくれることも多いため、安心して任せることができるでしょう。

泉総合法律事務所が提携している安心できる税理士のご紹介をしていますので、ご遠慮なくご相談ください。