準確定申告とは|必要書類、期限、書き方など解説

数ある相続手続きの中の1つに準確定申告があり、相続人全員の義務となっています。

ただし、すべての被相続人が準確定申告の対象とはなるわけではありません。

準確定申告とは何なのでしょうか。どのような場合に必要になるのでしょうか。

今回は、漠然とした不安に駆られる人が多い準確定申告について、詳しく解説します。

1.準確定申告とは

まずは準確定申告とはどういうものなのか、基本的知識について解説します。

(1) 準確定申告とは

準確定申告とは、所得税の確定申告がまだ済んでいない被相続人の代わりに、相続人全員と包括受遺者が被相続人に代わって行う確定申告手続きのことで、簡単にいうと、被相続人の死亡した年の確定申告のことです。

「準」と付くだけで、その内容は通常の確定申告とほぼ変わりません。特別難しい手続きではないのでご安心ください。

(2) 通常の確定申告との相違点

申告期間と期限

通常の確定申告の申告期間は1月1日~12月31日、期限は翌年3月15日です。

これに対して、準確定申告の申告期限は1月1日~死亡日、期限は死亡日の翌日から4ヶ月以内となっています。

申告義務者

通常の確定申告は本人ですが、準確定申告では、当然被相続人は行うことができないため、相続人全員と包括受遺者が申告義務者になります。

包括受遺者とは、遺贈の対象となる財産を特定せずに、プラスの財産も負債などのマイナスの財産も包括的に承継する遺贈(包括遺贈)を受けた人のことで、相続人と同一の権利義務を有します。

提出先の税務署

通常の確定申告では、本人の住所地を管轄する税務署に提出します。

これに対して準確定申告は、被相続人の死亡当時の住所地を管轄する税務署に提出します。

死亡する年に住所地を変更していない場合には、これまで被相続人が提出していた税務署に、そのまま行うことになります。

各種控除の判断基準

通常の確定申告では、人的控除や所得控除の判断は、12月31の現況により行いますが、準確定申告の場合には死亡日時点になります。

配偶者控除や扶養控除は死亡日時点で扶養の状況にあるかどうかにより判断し、社会保険料控除や医療費控除は死亡日時点までに支払った金額が対象になります。

2.準確定申告が必要になるケース

準確定申告は、被相続人すべてに必要になるわけではありません。

被相続人がどのようなケースにあった場合に、準確定申告が必要になるのか解説します。

(1) 準確定申告は確定申告に準ずるもの

準確定申告は確定申告に準ずるものであるため、準確定申告が必要になる場合も確定申告と同様です。

被相続人が生前に毎年確定申告していた場合には、死亡した年も準確定申告が必要になる可能性が高く、生前に確定申告をしていなくても、死亡した年に確定申告をすべき特別な事情があった場合には準確定申告が必要になります。

(2) 被相続人が生前に確定申告していた場合

被相続人が生前に確定申告をしていたということは、確定申告が必要になる条件のいずれかに該当していたということになります。

準確定申告においてもこの条件は同様であるため、死亡した年に被相続人が次のいずれかに該当していた場合には準確定申告が必要になります。

- 個人事業主だった

- 不動産賃貸事業を行っていた

- 2か所以上から給料をもらっていた

- 2000万円以上の給与所得があった

- 給与所得、退職所得以外に20万円超の一定額を超える収入があった

- 同族会社の役員で会社から利子・賃料を受け取っていた

- 公的年金収入が400万円超だった など

(3) 特別な事情があった場合

被相続人が毎年確定申告を行っていなかった場合にも、死亡した年に次のような特別な収入があった場合には、準確定申告の対象になります。

- 保険金をもらった

- 株式や不動産を売却した など

(4) 海外移住で準確定申告が必要になることがある

準確定申告は被相続人以外にも1年以上の予定で海外移住する人に必要になるケースがあります。

この場合には、準確定申告であっても本人が生存しているため、当然ながら申告義務者は本人であり、申告期限は、出国日までとなります。

なお、サラリーマンの海外転勤などによる海外移住の場合には、勤め先の会社で年末調整が行われるため準確定申告は不要です。

また、国内で納税事務代行の納税管理人を定める場合にも必要がありません。

(5) 準確定申告した方がいいケース

準確定申告が必要ない場合でも、次に該当する場合には準確定申告をすることで還付を受けられる可能性があります。

しかし、税務署は還付を受けられることを教えてはくれないため、相続人がご自分で還付請求できるかどうかを確認し、準確定申告を行う必要があります。

年末調整が行われていない場合

被相続人が会社に勤務していた場合には、死亡日までの給与が発生し、毎月の給与からは、あくまで概算の所得税が天引きされています。したがって、被相続人の死亡により年末調整が行われていないということは、所得税の清算が済んでいないということであり、多めに天引きされている場合には還付を受けることができます。

一方で、もし所得税が不足している場合には、準確定申告をして納付する必要があります。この場合は還付とは違い必須となります。

医療費控除が受けられる場合

医療費控除は確定申告でしか受けることができません。死亡した年に10万円を超える多額の医療費を支払っている場合には、準確定申告をすることで還付が発生する可能性があります。

3.準確定申告の期限

準確定申告の重要なポイントである、いつまでに行わなければならないか。についてここで詳しく解説します。

(1) 相続開始を知った日の翌日から4ヶ月以内

申告期限は、「相続開始を知った日の翌日から4ヶ月以内です。「相続開始を知った日=相続開始日=死亡日」と考えるのが基本です。

したがって、被相続人が2月27日に死亡した場合の準確定申告期限は、その年の6月27日ということになります。

(2) 準確定申告が2回必要になるケース

例えば、個人事業を行っている被相続人が2022年2月10日に死亡したとします。すると2021年分の確定申告が未済、2022年についても1月1日~2月10日までは事業所得が発生しているため準確定申告が必要になります。

このような場合には、2021年分、2022年分のどちらも準確定申告が必要になります。

申告期限はいずれも相続開始から4ヶ月以内となるため、2022年6月10日までに行います。

(3) 申告期限を過ぎても5年以内であれば還付申告可能

準確定申告の期限は、相続開始を知った日の翌日から4ヶ月以内ですが、これを守らなければならないのは納付する所得税がある場合です。

これに対して、還付申告の場合には、死亡した年の翌年1月1日から5年以内であれば、いつでも申告することができます。

ただし、準確定申告から得られる還付金は被相続人の財産であるため、相続財産に含めなければなりません。

相続税の申告が必要な場合には、準確定申告を相続税の申告期限までには済ませましょう。

4.準確定申告の手続き

では、実際に準確定申告を行う際の手続きについて、流れに沿って解説します。

(1) 準確定申告をする相続人等を確定する

準確定申告の申告義務者は相続人全員と包括受遺者です。

相続人全員が連署で1つの申告書を提出するのが一般的ですが、相続人それぞれで作成することも可能です。

しかし、相続人それぞれが必要書類を準備するのはメリットのない方法です。相続人同士が不仲でどうしても話ができないなど致し方のない場合を除いては、代表相続人を1人決めて、基本的にはその人に任せ、周りはそれをサポートした方がスムーズに申告できるでしょう。

(2) 必要書類の収集

準確定申告に必要な書類は、基本的に次の6つです。

申告書類

- 確定申告書第一表、第二表

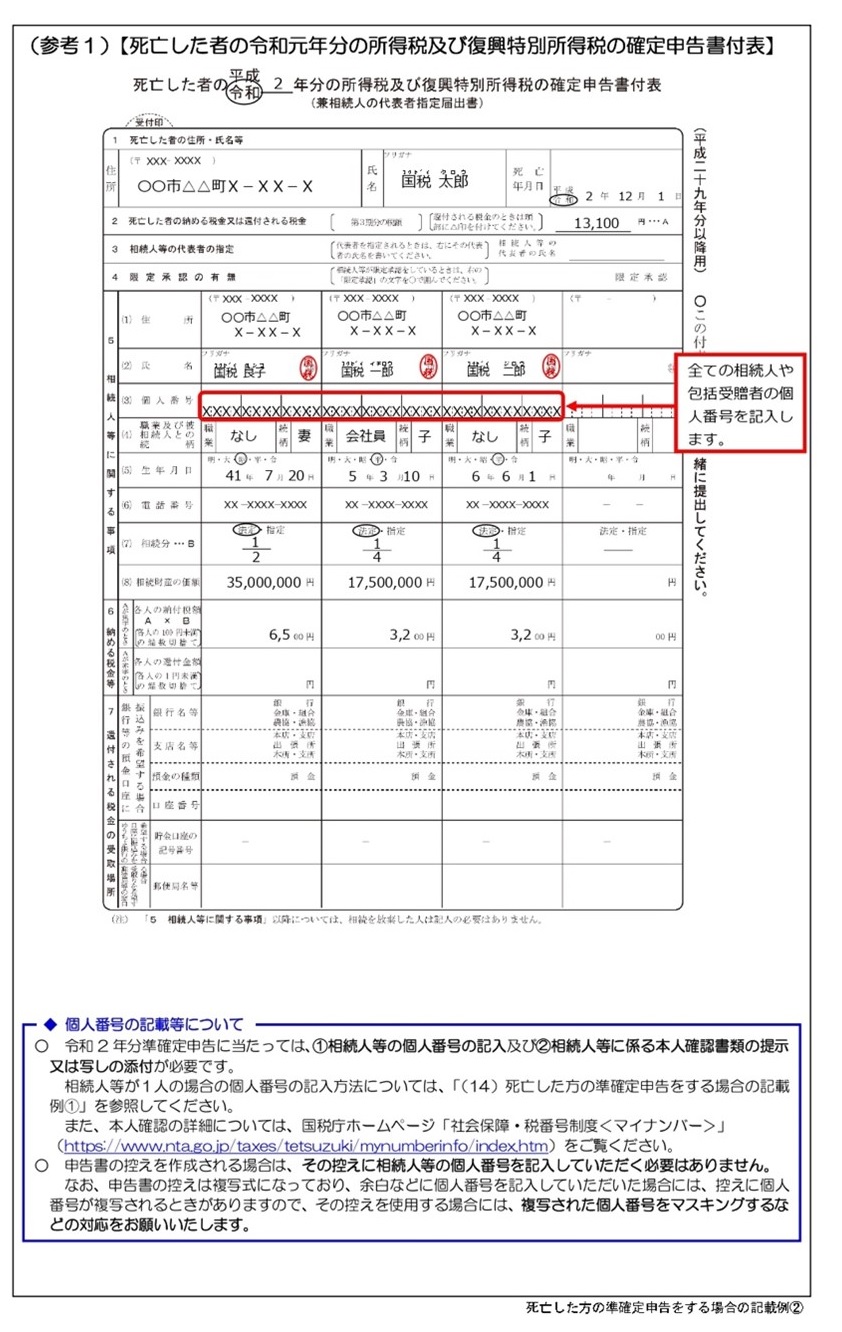

- 所得税及び復興特別所得税の確定申告書付表

- 被相続人の源泉徴収票

- 被相続人の控除証明書

- 被相続人の医療費の領収書

- 委任状

相続人の代表者が還付金を一括で受け取る場合には、他の相続人からの委任状が必要になります。

相続人全員のマイナンバー確認書類・身分確認書類

- マイナンバーカード(ない場合には通知カードまたは住民票の写し)

- 運転免許証など

(3) 準確定申告の作成

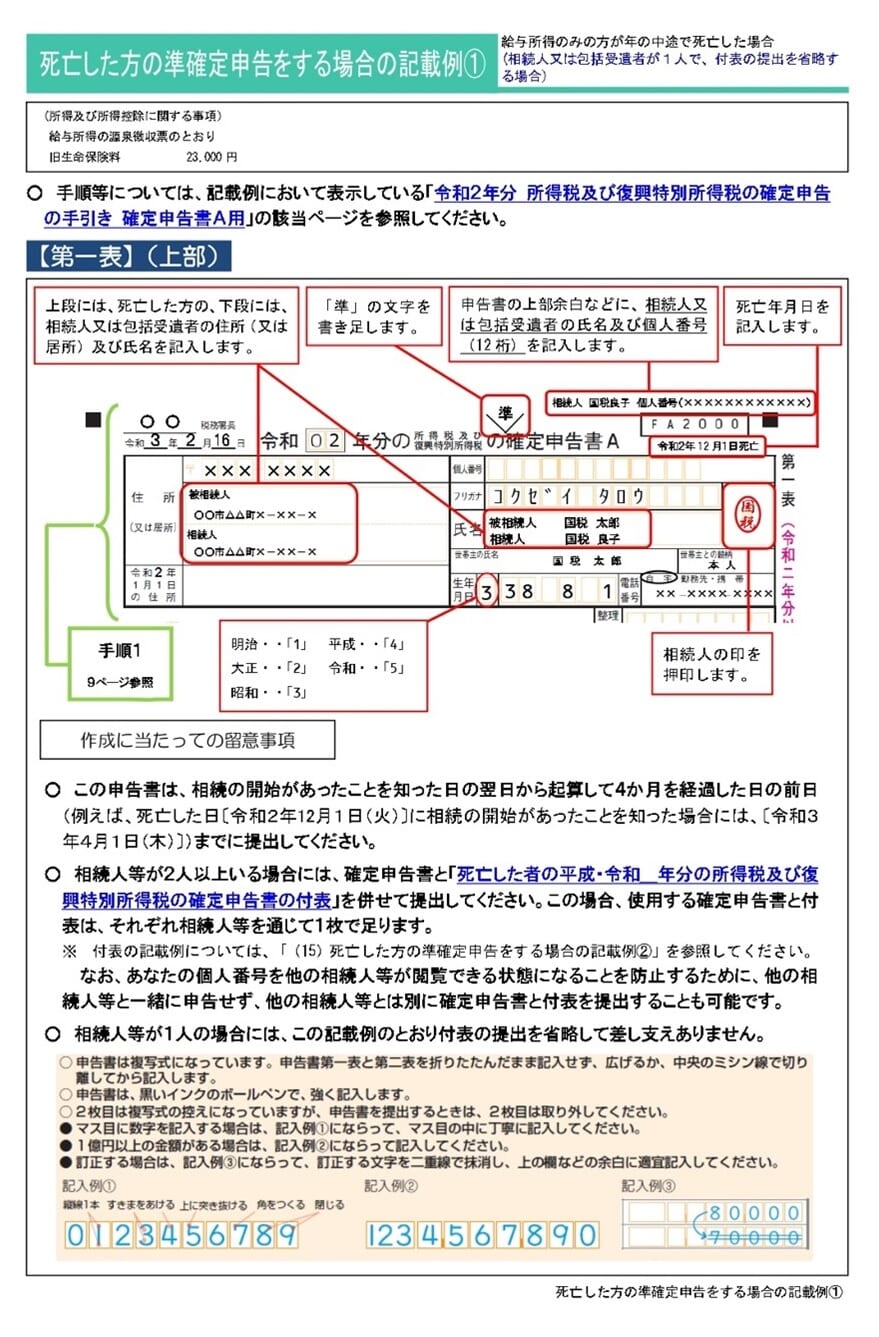

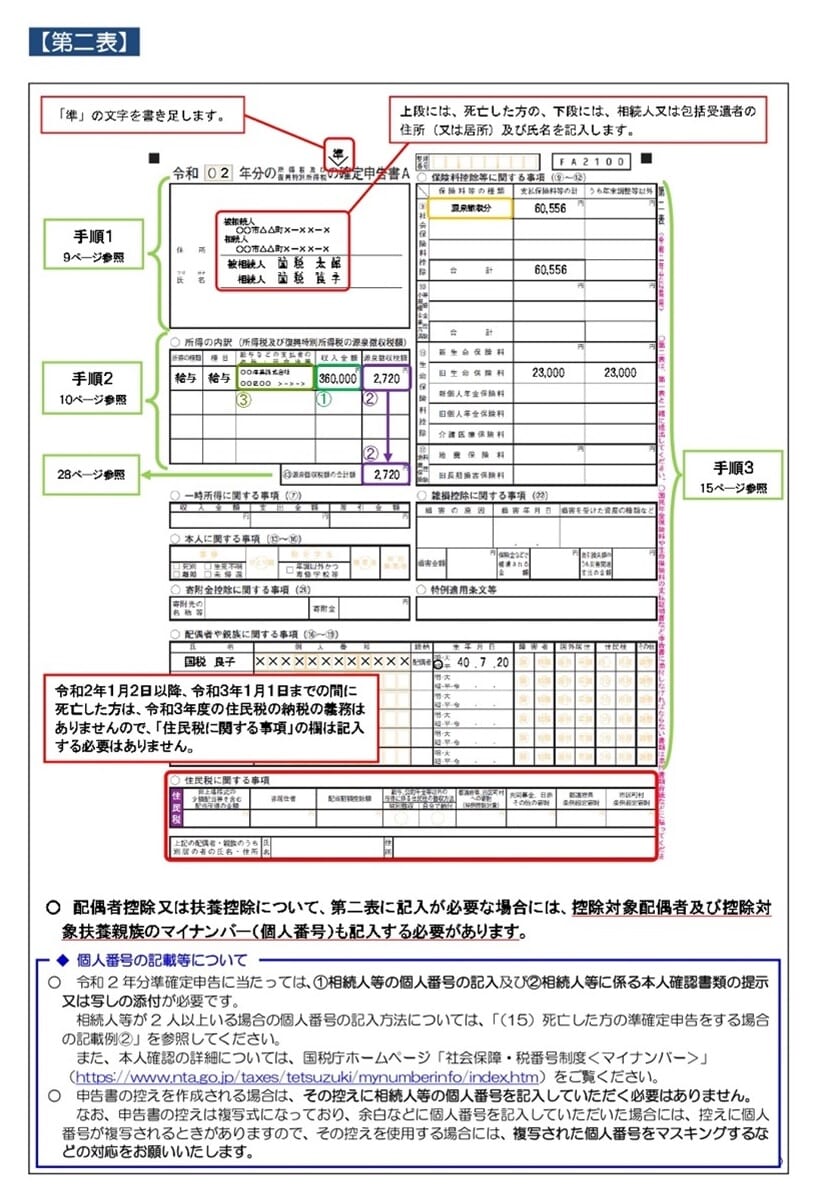

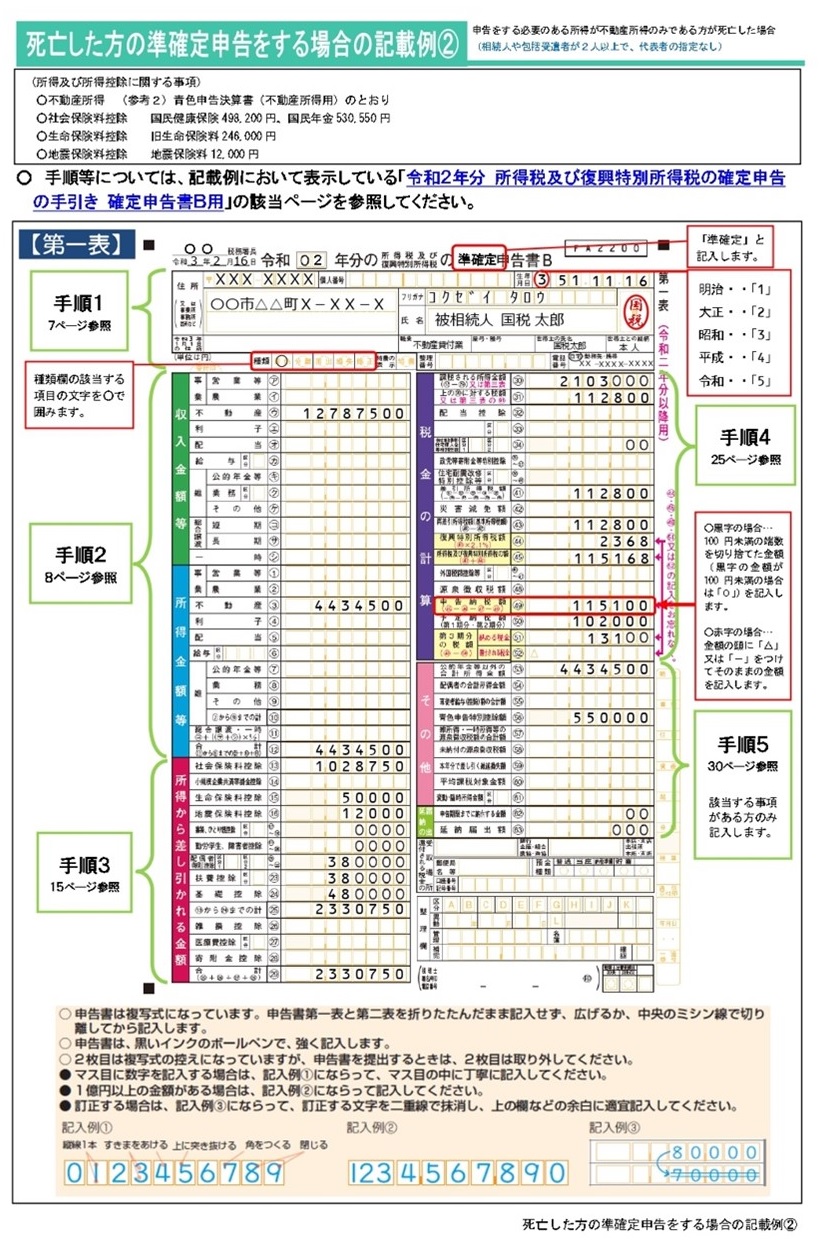

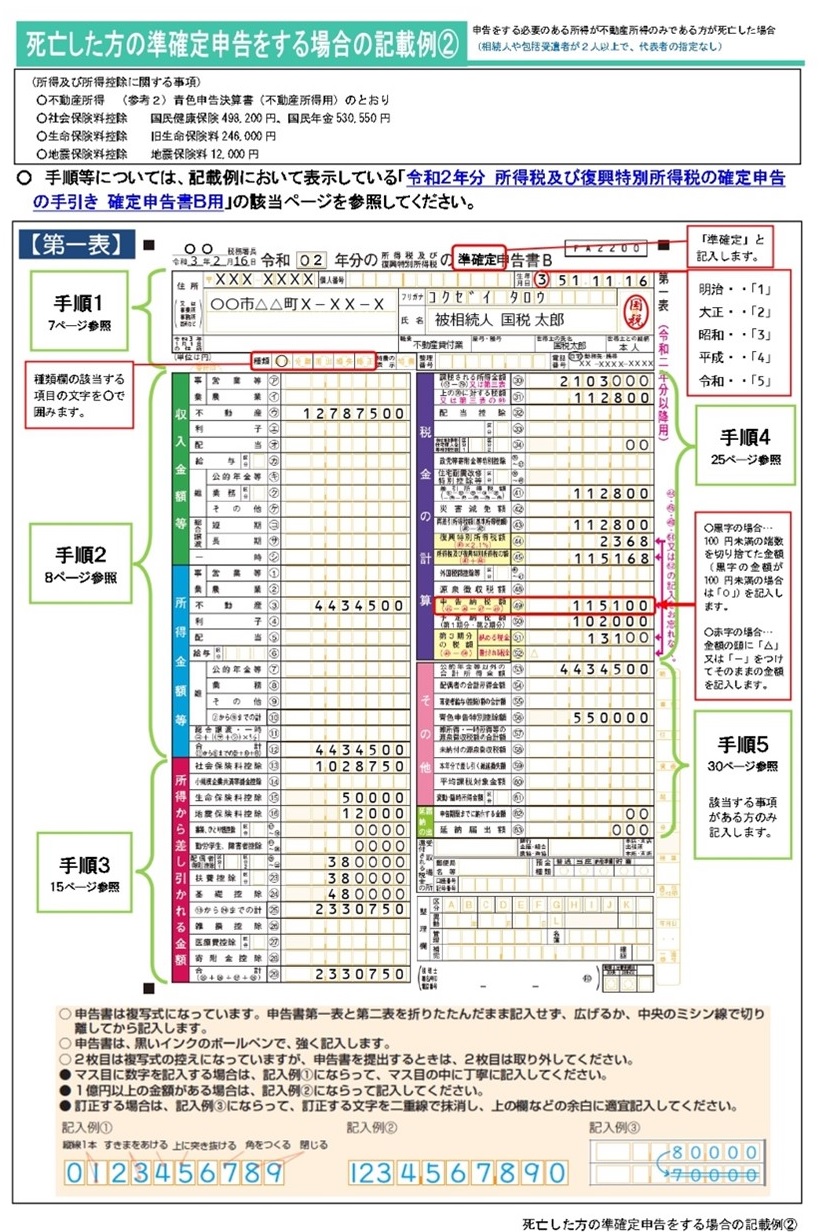

準確定申告書に専用の様式はありません。通常の確定申告書を使用して作成します。

また書き方も通常の確定申告と同様であるため、被相続人が毎年確定申告を行っていた場合には、それを見ながら記載すると良いでしょう。

まず、メインとなる確定申告書第一表、第二表ですが、申告書にはAとBがある点に注意しましょう。

Aは給与所得者用、Bは事業所得などがある人用になります。被相続人がサラリーマンであり、準確定申告では給与所得の清算のみを行う場合にはA、個人事業などをしている場合にはBです。

A、Bともに国税庁の記載例を付けておきますが、記載例の中にある「参照先」については、以下をご覧ください。

【参考サイト】「申告所得税、贈与税及び個人事業者の消費税の申告・納付期限を令和3年4月15日(木)まで延長します」|国税庁

相続人や包括受遺者が1人のとき

通常の確定申告と違う点は、第一表上部と第二表右上部の住所氏名の欄に、被相続人と代表相続人の2人分の住所氏名を記載するところと、表題の「確定申告書」に「準」を書き足すことくらいです。

相続人や包括受遺者が2人以上のとき

相続人や包括受遺者が1人の場合には、住所氏名の欄に被相続人と相続人の2人分の情報を記載しましたが、2人以上の場合には、被相続人の情報のみ記載し、相続人の情報は、「所得税及び復興特別所得税の確定申告書付表」に記載します。

【出典サイト】確定申告書の記載例|国税庁

(4) 確定申告書・添付書類を税務署に提出

完成した確定申告書と添付書類は、被相続人の死亡当時の住所地を管轄している税務署へ提出します。

5.準確定申告の期限を過ぎた場合のペナルティ

もし、準確定申告の期限を過ぎてしまった場合には、きちんと期限を守っている人と差を付けなければ課税の公平になりません。

したがって、期限を過ぎた申告にはペナルティの税金が課されます。

(1) 期限までに申告しなかった場合の無申告加算税

無申告加算税は、準確定申告による所得税に対して次の税率で課されます。

申告期限を過ぎていても自主的に申告したか、税務署からの指摘によって申告したかで税率が異なります。

自主的に申告した場合

- 税務調査が入る前:5%

- 税務調査の事前通知から実際に税務調査があるまでの間:10%※※所得税額が50万円超の部分については、15%

税務調査の指摘から申告した場合

- 所得税額50万円以下の部分:15%

- 所得税額50万円超の部分:20%

(2) 納税が遅れたことに対する延滞税

延滞税は利息の意味合いとして、申告期限から納付日までの日数に応じで計算される税金です。

納付日が、申告期限の翌日から2ヶ月以内か、2ヶ月超かによって税率が分かれています。

そしてさらに、現在の低金利時代を反映して特例税率が設けられており、原則税率よりも低い税率で計算できるようになっています。

原則

- 申告期限の翌日から2ヶ月以内の期間:年7.3%

- 申告期限の翌日から2ヶ月超の期間:年14.6%

特例

- 申告期限の翌日から2ヶ月以内の期間:年2.4%※

- 申告期限の翌日から2ヶ月超の期間:年8.7%※※最新である2022年1月1日から12月31日までの税率になります。その他の期間についてはこちらよりご確認ください。

【参考サイト】No.9205 延滞税について|国税庁

6.準確定申告する際の注意点

最後に、準確定申告を行う際のポイントや注意点をまとめます。

(1) 所得控除の適用について

前述の通り、医療費控除、社会保険料控除、生命保険料控除などの所得控除は、被相続人が死亡日までに支払いを済ませたものが対象であり、配偶者控除、扶養控除などの人的控除は死亡日の現況で判断します。

特に病院で死亡を迎えた場合の医療費には、未払の医療費が発生していることになりますが、これは死後に遺族が支払うため、被相続人が支払った医療費ではなく、医療費控除に含めることができません。

(2) 個人事業主は消費税の準確定申告も必要

被相続人が個人事業主であり、消費税の納税義務者(消費税の確定申告を行って消費税を納めている人)であった場合には、所得税の準確定申告と同時に消費税の準確定申告も必要になります。

期限は所得税と同じく、相続の開始があったことを知った日の翌日から4ヶ月以内です。

(3) 準確定申告の還付金

準確定申告によって振り込まれる還付金は、相続財産であり相続税の課税対象です。

相続人間で分ける際には、遺言または遺産分割協議の相続分、決まっていなければ法定相続分によって分割することになります。

ただし、還付金に利息として付いてくる還付加算金については、被相続人の相続財産ではなく、申告をした相続人全員の所得になるため注意しましょう。

「必要書類の収集」でも触れましたが、相続人全員の共有財産である還付金を代表相続人の口座に振り込みを受ける場合には、他の相続人の同意が必要になるため準確定申告に委任状も添付します。

(4) 準確定申告は電子申告可能

準確定申告も2021年分以降の申告より、e-Taxシステムから電子申告が可能になりました。

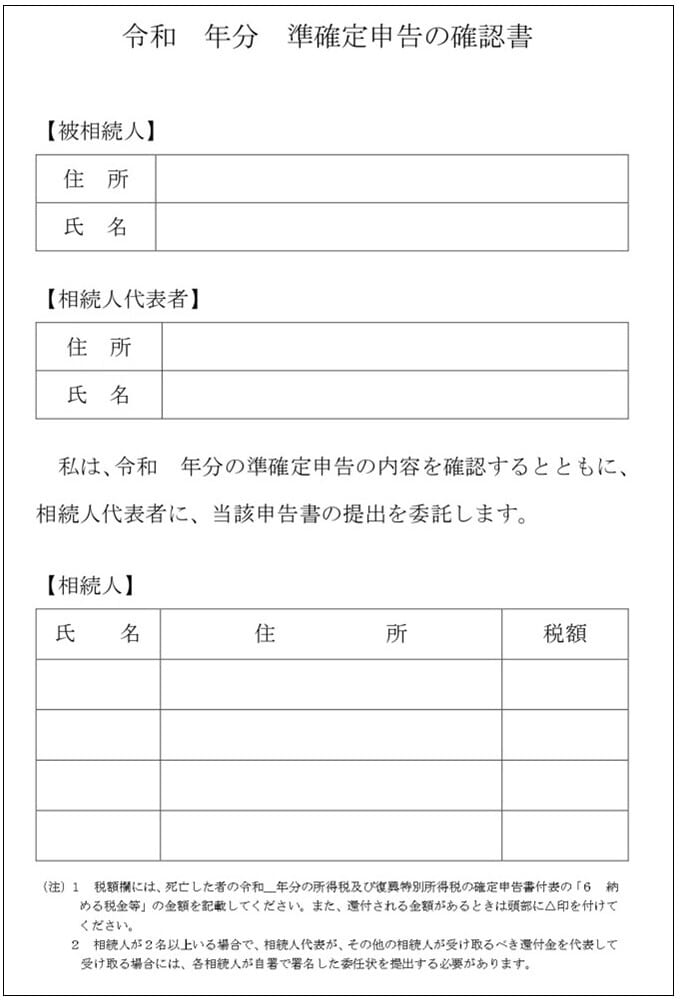

ただし、相続人がそれぞれ個別に行う準確定申告には対応しておらず、代表相続人がまとめて行う準確定申告に限られているため、代表相続人に委託した旨を記載した「準確定申告の確認書」が必要になります。

【出典サイト】所得税及び復興特別所得税の準確定申告のe-Tax対応について|国税庁

7.相続後慌てないためには生前の情報共有を

準確定申告は、死亡した人の最後の確定申告です。

通常の確定申告よりも長い申告期限が設けられてはいますが、それでも4ヶ月です。特に相続発生後は、その他の手続きで忙しく、とあっという間に過ぎ去ってしまうでしょう。

被相続人の所得状況を何も知らないまま相続を迎えてしまうと、準確定申告に苦戦することになります。それを避けるためには、生前にある程度の情報を共有しておくことをお勧めします。

一方、個人事業を行っている方であれば、税理士と顧問契約している場合が多いでしょう。生前にご自分の準確定申告について依頼をしておく、相続人となる方を紹介しておくなどの対策をしておきましょう。