家族信託契約締結後の手続きについて

家族信託契約を実際に締結し、契約書を交わした後には何をしたら良いのでしょうか。

契約締結後は一仕事終わって安心してしまいますが、そこからが家族信託のスタートです。

今回は、家族信託契約締結後の実務手続きについて解説します。

1.信託財産を管理するための準備

まず委託者から信託された財産を、受託者の管理下に置く準備をしましょう。

(1) 信託口口座開設

信託財産に預金がある場合には、それを管理する専用の口座を開設しましょう。

現在、いくつかの金融機関には信託専用口座である、「信託口口座」というものがあるので、それを利用します。

信託口口座の開設は法律上の義務ではありませんが、受託者は分別管理義務を負っており、受託者自身の固有財産とは分けて管理する義務があります。

信託口口座は受託者名義ではあるものの、受託者の固有財産とは分けて管理できる口座であるため、トラブルの発生を防ぐためにも開設しましょう。

ただし、信託口口座の開設には、金融機関側の審査があります。審査に通らない場合には、信託専用の普通口座を新たに開設し、受託者の固有財産とはしっかり分けて管理しましょう。

(2) 信託口口座へ信託財産となる預金の移転

信託口口座(開設できなかった場合には信託専用口座)に、信託される預金を速やかに移転させます。

この作業の最中に、万が一委託者が認知症を発症してしまった場合には、預金口座が凍結されて信託口口座へ移転させることができなくなってしまいます。

口座の凍結は死亡によるものが一般的ですが、認知症も本人の財産を守るためにも凍結されてしまう可能性があります。

また、預金を移転させる際には、委託者の口座から現金でおろして信託口口座へ入金するよりも、委託者の口座から直接振り込むと、通帳に「振込」と「委託者口座の氏名」が印字されるため、委託者の口座から出た資金が漏れなく移動してきたことが証明できます。

(3) 公共料金、固定資産税、施設利用費用等の引落口座変更

信託口口座を開設し、信託財産の管理を始めると、信託財産にかかわる費用の引き落としや受益者への給付は信託口口座から行う必要があります。

必要が見込まれるところに口座変更の連絡をし、トラブルがないようにしましょう。

2.信託財産に不動産が含まれる場合

不動産を信託された場合には、信託口口座以外にも登記をはじめとする手続きが必要になります。

(1) 信託登記

不動産が信託されていることを公示するために、委託者から受託者への所有権移転登記と信託登記を行います。

登記する際にはその手数料として、次の金額の登録免許税を支払います。

- 所有権移転分

土地・建物とも:非課税 - 信託分

土地:固定資産税評価額の3/1000

建物:固定資産税評価額の4/1000

固定資産税評価額は、毎年春頃に役所から送られてくる固定資産税の納税通知書で確認することができます。

例えば、固定資産税評価額が1億円の土地の場合の登録免許税は、所有権移転登記については0円、信託登記については30万円となります。

信託登記は受託者自身で行うことができますが、司法書士に依頼することもできます。

報酬に決まりはないため、依頼先によって異なりますが、相場としては登記1件当たり10万円前後となっています。

(2) 建物の火災保険等の契約者変更手続き

登記を行ったあとの不動産の名義人は受託者になるため、火災保険等の契約名義も変更しましょう。

名義変更を放置したままにして、万が一事故が発生した場合には、保険金がおりず受託者が事故で損害を負った方に対して賠償責任を負うことになってしまいます。

家族信託を行うことが決まったら保険会社に連絡をしておき、登記が済んだら速やかに名義変更ができるようにしておきましょう。

(3) 収益不動産の不動産管理会社・賃借人への通知などの対応

信託財産にした不動産が、賃貸アパートなどの収益不動産であった場合には、賃貸人の地位も委託者から受託者へ引き継がれます。

よって、賃料の振込口座も信託口座へ変更しなければならないため、信託口口座が開設でき次第賃借人へ変更をお願いする旨の連絡をしましょう。

収益不動産については、不動産管理会社に管理を委託している場合が多いでしょう。

その場合には、家族信託を行うことが決定した時点で管理会社に連絡をしておき、スムーズに切り替えられるようにしてもらいます。

3.家族信託の税務上の手続き

家族信託での税務上の手続きは、信託期間中、継続的に行っていかねばならないものが多く、受託者には最も負担になる手続きになります。

(1) 受託者の帳簿作成

信託開始後、受託者には帳簿を作成する義務があります。

帳簿といっても、会計帳簿のようなしっかりしたものでなくても構いません。

通帳に入出金ごとの内容をメモ書きし、それに応じた領収書などの証憑書類を保存しておくことで済む場合が多いでしょう。支払にクレジットカードを利用すれば、利用明細が毎月発行されるため、支払先の記録が簡単に残せて便利です。

ただし信託財産が収益不動産で多数ある場合には、帳簿管理が追い付かない場合があるため、難しいと思われる場合には迷わず税理士に依頼しましょう。

市販の会計ソフトを利用すると比較的簡単に税法に従った帳簿を作成することができるので、余裕があればチャレンジしてみてください。

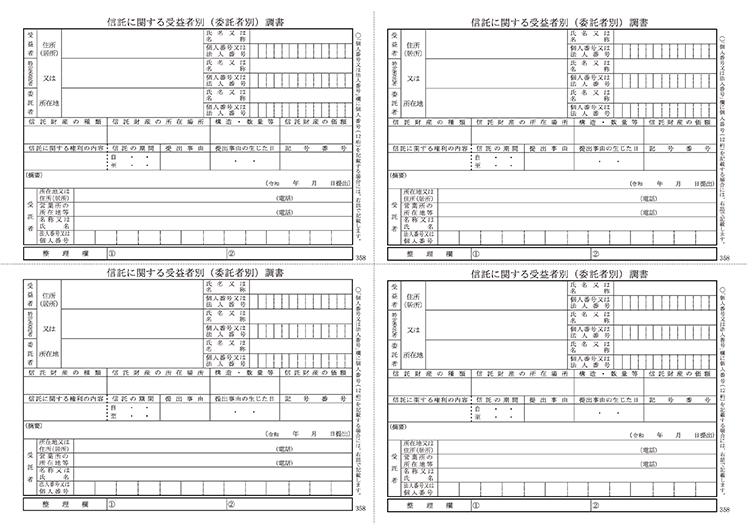

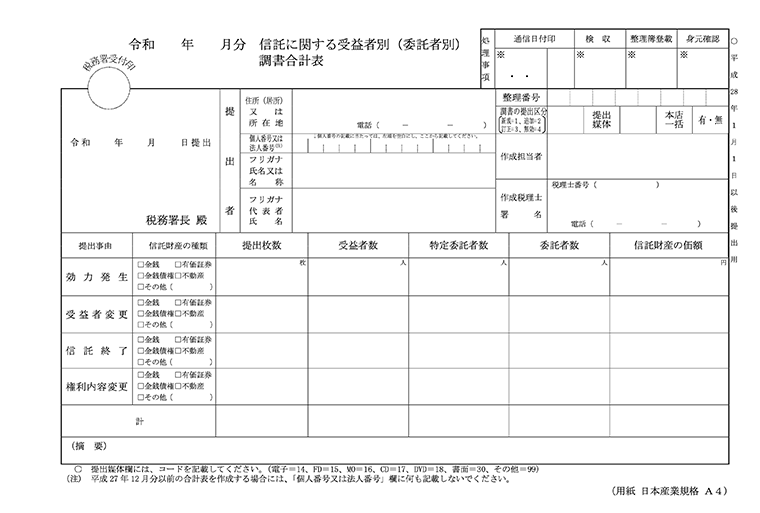

(2) 受益者別調書・受益者別調書合計表の提出

受託者は原則として信託の効力発生時に、「信託に関する受益者別(委託者別)調書」と「信託に関する受益者別(委託者別)調書合計表」を税務署に提出しなければなりません。

ただし、最も多い形式の家族信託である「委託者=受益者」の場合には、提出不要となっています。

【出典サイト】

[手続名]信託に関する受益者別(委託者別)調書(同合計表)|国税庁

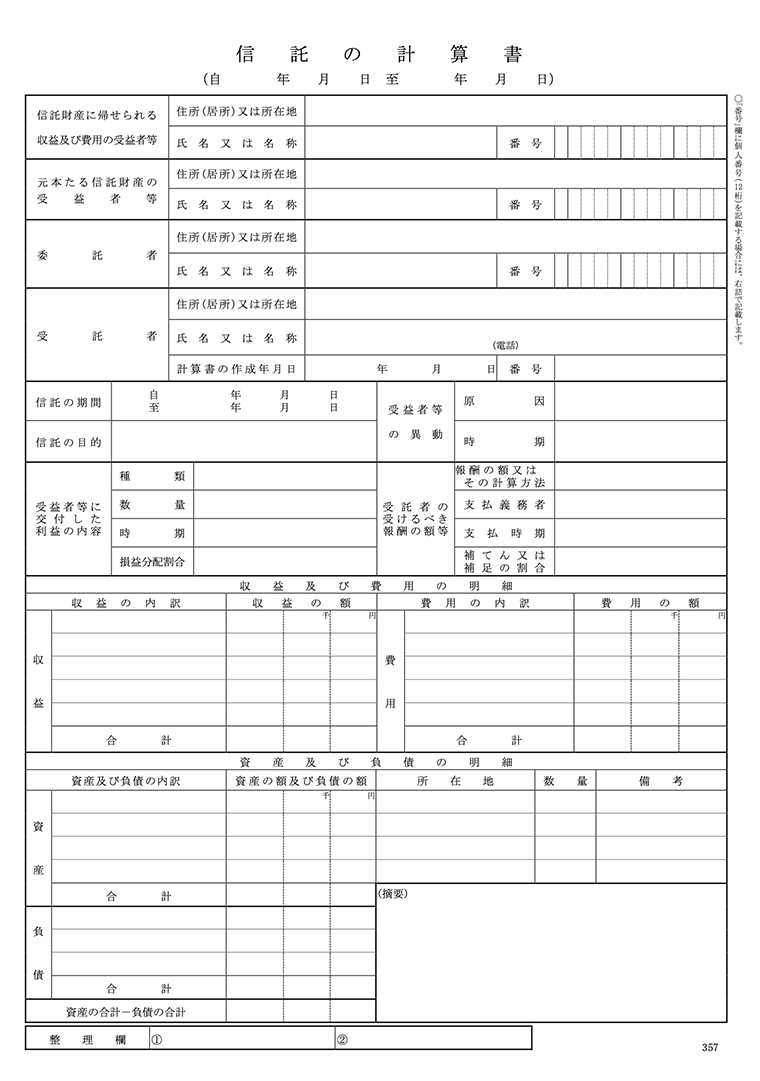

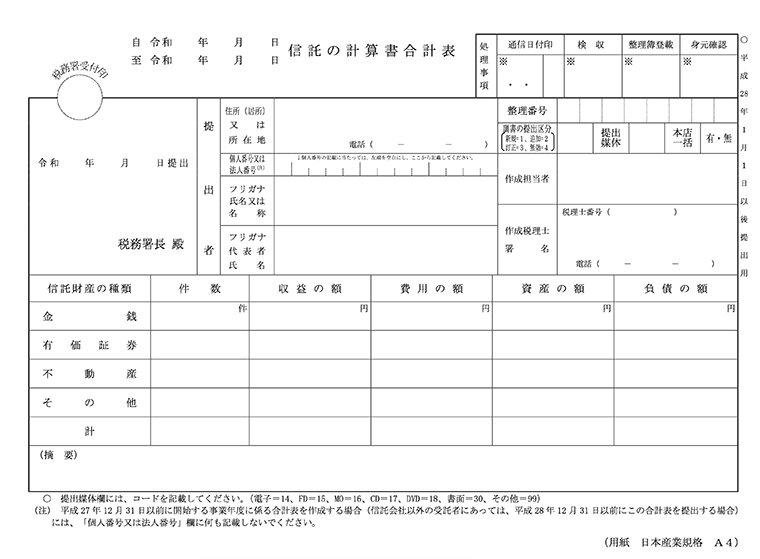

(3) 信託の計算書・信託の計算書合計表の提出

受託者は、信託財産からの収益合計額が3万円(計算期間が1年未満の場合には1.5万円)以上の場合、毎年1月31日までに信託の計算書と信託の計算書合計表を税務署に提出しなければなりません。

1月31日と期日は指定されていますが、提出せずに経過したとしても特にペナルティはありません。

【参考サイト】[手続名]信託の計算書(同合計表)|国税庁

(4) 不動産所得に関する明細書作成

信託不動産を運用することで利益が出る場合には、受益者は毎年、不動産所得の確定申告を行い、所得税を納めなければなりません。

確定申告書の中には不動産所得の明細書がありますが、それとは別に、信託不動産から発生する賃貸料や減価償却費、借入金などを記載した明細書を添付します。

(5) 家族信託の変更や受益者が交代した時

信託に関する権利変更や、受益者が交代した場合で、かつ、受益者別に評価した信託財産の相続税評価額が50万円を超える場合には、変更があった月の翌月末までに税務署に「信託に関する受益者(委託者別)調書」と「信託に関する受益者別(委託者別)調書合計表」を提出します。

「(3) 信託の計算書・信託の計算書合計表の提出」の信託の計算書と同様に、期日は定められているものの、過ぎたとしたとしても特にペナルティはありません。

(6) 家族信託終了時

家族信託が終了した場合で、下記のいずれにも該当しない場合には、「(5) 家族信託の変更や受益者が交代した時」の変更時と同様に、「信託に関する受益者(委託者別)調書」と「信託に関する受益者別(委託者別)調書合計表」を、信託終了の翌月末日までに税務署に提出します。

- 信託終了直前の受益者が信託の残余財産の帰属権利者になった場合(信託終了直前の受益者=帰属権利者の場合)

- 受益者別に評価した信託財産の相続税評価額が50万円以下の場合

- 残余財産がない場合

この場合も、期日に関するペナルティはありません。

4.まとめ

家族信託契約を締結した直後は、信託口口座や登記などの名義変更を行いますが、これは一度きりの手続きになります。受託者は税務署への届け出もありますが、これも不要となる場合が少なくありません。

しかし、信託終了までは、受託者と受益者ともに継続した手続きが必要になるため、当事者間でのフォローが重要になります。

泉総合法律事務所では、家族信託についてのご相談も承っております。ご不明点や不安な点、手続きへの負担を感じる場合には、是非一度、泉総合法律事務所にご相談ください。